반응형

강점 및 기회

- 1958년부터 국내 도료, 건자재 부분 1등 기업

- 연구개발 및 성과를 통해 도료 부분을 지속적으로 성장시켜 안정적인 수입원 존재

- 국내 도료에서 압도적 1위 위치(39%)

- 특히, 현대가의 조선 EPOXY를 KCC에서 제공

- 현대미포조선, 현대조선해양, 현대삼호중공업 등 (2018년부터 표준 변경으로 기준 도료가 EH2350에서 EH2351로 변경)

- 3개의 조선사 점유율은 2018년 45.5%, 2019년 43%, 2020년 3분기 39.3%

- 현대가의 4분기 수주 실적이 늘어나고 있으며, 추후 LNG선 확대에 따른 조선업의 성장에 힘입어 더 많은 도료가 피료할 것으로 예상

- 또한, 현대에서 대우조선 인수 시, 납품 확대 가능.

- 건축자재부분은 국내 58%의 시장점유율 확보중

- AXALTA 회사와 친환경 페인트 개발로 차세대 자동차 도료 개발중

- 원화강세 및 저유가의 효과로 원자재 가격의 하락

- 저유가 및 원화강세 지속 시, 저렴한 원자재 확보 가능

- 내년 국가에서 보장되는 건설 사업들의 시작과 민간분양들

- 스프레이 분사 금지에 따른 페인트 수요 확대 등

- 동종업계대비 압도적인 R&D 및 특허, 기술력

- 재테크를 잘 하는 기업 중 하나로, 납품업체의 주식 지분확보를 통해 안정적으로 사업을 이끌어가고 있음

- 한국조선해양 - 6.6%(4,674)

- HDC - 1.2%(746) , HDC현대산업개발 - 2.37%(1,563)

- 현대종합상사 - 12%(1,587) <-경영참여

- 현대코퍼레이션홀딩스 - 12%(1,092) <- 경영참여

- 한라 - 9.53%(3,704)

- 한라홀딩스 - 4.13%(432)

- 삼성물산 - 9.1%(17,010) <- 경영참여

- 이재용의 든든한 후원자 역할 중

- MOM 인수 시, 원익QnC가 참여하게 된 계기일지도 모르며 삼성그룹에 실리콘, 도료 등의 납품을 할 수 있는 명분이 될 듯하다.

- 최근, 연구실적 부분에 "반도체 소자 언더필용 에폭시" 개발 완료(2020-09)를 볼 수 있는데 삼성전자와 연계될지는 미지수이다.

- 현대엠파트너스 - 8%(1,495), 현대미래 - 19.77%(1,316)

- 위의 두 비상장회사는, 범현대가의 연결고리이다. 현대해상, HDC, 현대중공업, 현대건설, 만도 등의 회사들이 위의 회사에 주식을 확보하고 있다...직원11명이 100억대 매출이라니 그들만의 리그인가

- 어쩌면 이러한 결속으로 같이 성장해가는 그림을 보여주는지도 모른다

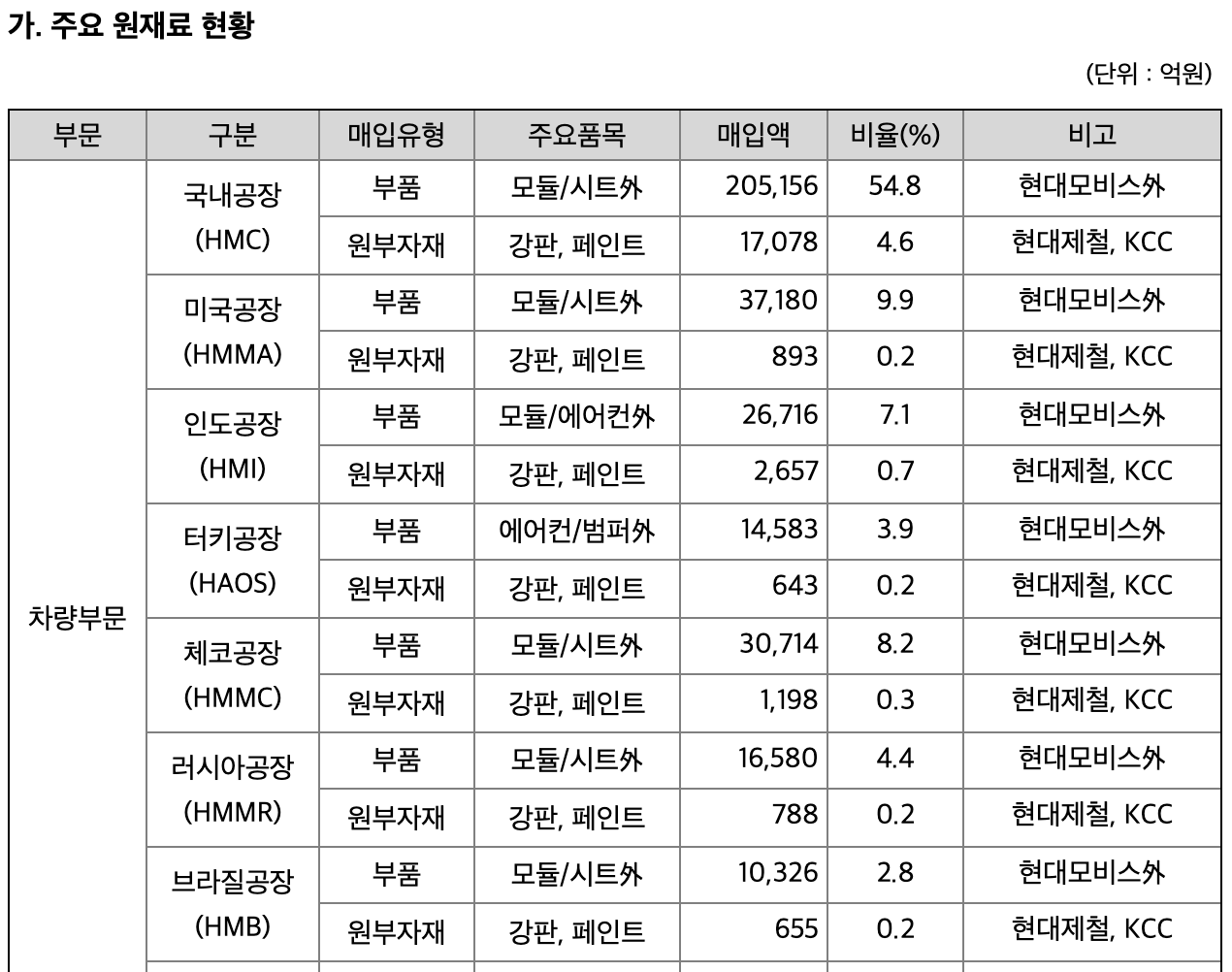

- 이런 결속력에 의해서인지, 현대자동차의 재무재표를 확인해보면, 차량 원재료 중 페인트는 KCC가 독점 중이다.

위기와 기회

1. 실리콘 산업 확장에 따른 리스크

- 모멘티브 인수 => 큰 회사를 먹다 토할지경

- 무리한 투자로 무디스 및 S&P에서 투기등급으로 신용 하향

- 코로나19로 모멘티브의 영업이익이 크게 증가하지 못하고 있음

- 재무상태 악화, 글라스 분할로인한 무리한 투자 아니었는가...

- 그러나, 원익QnC와 합작하여 실리콘의 활용도를 넓히고 삼성전자 쿼츠부분에 납품하는 등의 효과를 볼 수 있음.

- 실리콘 시장이 성장하고 있음으로 R&D를 통해 건축뿐만아니라 배터리, 전자 산업에도 크게 성장되리라 생각해봄

2. 복잡한 지분구조 및 형제간 마찰

- 장남 : KCC

- 차남 : KCC 글라스

- 삼남 : KCC 건설

- 3형제가 시너지를 발휘하면 좋겠지만, 역사상 그러기가 쉽지 않다는 건 누구나 아는 사실...

- 자식경영으로 넘어갈수록 그들간의 고리가 불편할 것으로 예상

- KCC는 알짜 산업이었던 글라스 부분이 넘어가게 돼서 영업이익 및 재무에대한 압박이 예상

반응형

댓글